雪球App,作者: 汇商传媒,(https://xueqiu.com/7290820255/274322743)

移动平均线不仅代表了交易者的平均成本和价格趋势,而且在“交易员说”公众号中的“均线”内容中我们也介绍了黄金交叉和死亡交叉,分别表示买点和卖点(相关阅读:《没人告诉你的真相:移动平均线金叉/死叉交易策略的秘密》)。由于其简单的计算和一定的趋势指引作用,均线成为金融市场中最受欢迎的技术指标之一。除了用于辨识趋势外,我们还可以应用均线进行其他交易吗?

答案是肯定的!美国著名的量价分析专家葛兰碧(Joseph Granville)提出了以移动平均线为基础的“八大法则”。通过乖离、均线交叉等逻辑,他构建了一个均线交易系统,这个“葛兰碧八大法则”成为技术分析领域中备受瞩目的投资策略,也让移动平均线充分展现了“道氏理论”的核心思想。

让我们首先了解一下葛兰碧这位人物。除了创立葛兰碧八大法则,他还是移动平均线的创始人,同时也是第一个提出“量价理论”的人。在1981年1月6日,葛兰碧向投资者发出警告,预言股市即将崩盘,并建议抛售所有股票。果然,第二天道琼斯指数下跌了4.2%,随后的一年里,道指下跌了14%。这一准确的预测使葛兰碧声名鹊起于投资界。

葛兰碧八大法则认为,价格的波动具有一定的规律,而移动平均线则代表趋势的方向。因此,当价格波动偏离趋势,即“价格与移动平均的偏离”时,未来会朝着趋势方向修正。因此,偏离发生时就是显著的买卖信号。

我们将价格与均线的偏离称为乖离(Bias),即Bias=Price - MA,其中Price为价格;MA为移动平均。当乖离越大时,价格修正的可能性就越高,但另一方,若趋势在加速发生时,也可预期未来乖离将会扩大。因此乖离也是一个观察指标。

葛兰碧八大法则利用价格(股价、期价或汇价等)与移动平均线之间的关系作为买入和卖出信号的依据。主要策略包括支撑、阻力、突破、乖离、假突破等,通过这些信号,投资者可以在操作中获得参考。

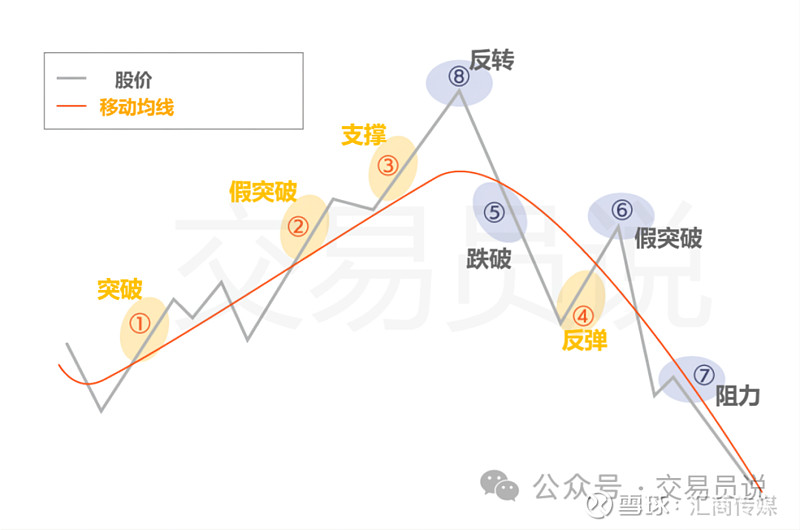

葛兰碧认为股价波动具有一定规律,而移动平均线则代表趋势的行进方向。葛兰碧八大法则归纳出八种不同的情形,作为进场与出场的依据:

① 突破:当均线从下降趋势逐渐转为水平盘整或上升时,且股价从均线下方突破均线,可视为买入信号。

② 假突破:股价往下跌破均线,但随即又反弹均线之上,且此时均线依然呈现上升趋势,可视为买入信号。

③ 支撑:当股价趋势走在均线之上,虽然股价修正下跌但并未跌破均线便再度反弹走高,可视为买入信号。

④ 反弹:当股价向下急跌,不仅跌破均线,甚至远远偏离至均线下方深处,而股价开始反弹上升又趋向均线时,可视为买入信号。

⑤ 跌破:当均线从上升趋势转变成水平线或呈现下跌时,且股价从均线上方跌破均线时,可视为卖出信号。

⑥ 假突破:当股价反弹突破均线后,却又随即反转下跌跌破均线,且此时均线依然呈现下降趋势,可视为卖出信号。

⑦ 阻力(反压):当股价走势持续走在均线之下,即使股价反弹也无法突破均线,这时均线成为股价的阻力,可视为卖出信号。

⑧ 反转:当股价向上急涨,且远远偏离均线上方极远之后,股价反转下跌使得股价趋向均线时,可视为卖出信号。

◔ 葛兰碧八大法则的4大核心精神

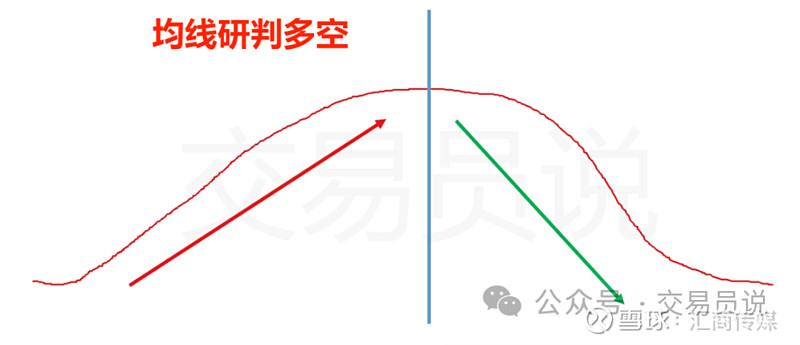

1. 均线上升不宜做空,均线下降不宜做多。

2. 移动平均线本身具有支撑阻力、助涨助跌等特性,故均线有利于多空研判。

3. 价格的多头排列与空头排列是价格与均线的组合形态,一旦排列趋势发生反转,即需要更换策略,进行反向操作。

4. 移动平均线的黄金交叉与死亡交叉是以往价格成本的交汇处,一旦发生交汇,往往可以令价格形成上涨或下跌的趋势,并带来顺势操作的机会。

◔ 葛兰碧八大法则的4大应用缺陷

1. 由于葛兰碧法则高度依赖移动平均线操作,而均线是价格的历史轨迹,因此信号的发生往往落后于价格,产生时间落差。

2. 价格陷入盘整走势时,通常会有假信号产生。

3. 选择周期较短的移动平均线时,如5日或10日,则信号的时间落差将减小,但假信号会较多。

4.选择周期较长的移动平均线时,如120日或200日,则所得到的信号会较显著有效,但会有时间落差,例如价格已经上涨或下跌了一小段后,买进卖出信号才出现。

◔ 葛兰碧八大法则参数设定

前面有提到,使用较短周期的均线(如10日线),变动的速度要较长周期的均线来得更加敏感。反之长周期均线变动的速度就会比较缓慢而稳定。因此,当股价同时突破长周期与短周期的均线时,可以视为短线转折买进信号,进行买进动作,若价格跌破短周期的均线时,可以视为短线转折卖出信号,短线交易者甚至可以进行做空的操作。

因此在均线的周期选择上就相当重要。一定会有小伙伴问:哪一个参数是最好的!这个问题问的非常好,因为这也是每个交易者都在寻寻觅觅的问题。

这边给大家一个标准答案:没有最好最准的周期参数,只有最适合自己的周期。

有些交易者可能是短线交易派,那么均线的周期参数就不需要设定的太长,以应对短线交易所需要的快速波动。又或者是交易者是波段操作派,那么均线的周期参数就不需要设定的太短,用来判断价格行进的中期趋势即可。

找到你正在交易的商品互相配合的均线周期,配合自己的操作逻辑和惯性,才能确保买卖信号的可靠性以及稳定性。

交易者在真正开始使用八大法则进行买卖信号进出场前,应该先对各个商品与各个周期所得出的结果,在精准度与胜率上,有相当程度上的把握后,应用上才能更加得心应手。

◔ 葛兰碧八大法则实战应用案例

相信在学习完上面的内容后,你已经理解了葛兰碧八大法则。

葛兰碧八大法则是高度依赖于移动平均线,因此,不仅可以用于股票,在期货、黄金、原油等市场也可以使用。

下面我们就来看看葛兰碧八大法则如何应用于交易中。

案例1:在上升趋势中的买进时机

上图K线为加元/日元(CAD/JPY)的日线走势图,橘红色线则为200日移动平均线,而在上图的上升趋势里,交易者按照葛兰碧八大法则操作,适宜在①②③点伺机买进,并可在⑧点伺机卖出。

案例2:在下跌趋势中的卖出良机

上图K线为纽元/日元(NZD/JPY)的日线走势图,橘红色线则为200日移动平均线,而在上图的下跌趋势里,交易者按照葛兰碧八大法则操作,适宜在⑤⑥⑦点伺机卖出,可在④点伺机买进。

总结

葛兰碧八大法则以移动平均线的参数定义有所不同,短线可用10MA来作参数,中长线可用22MA、65MA做为参数,移动平均线其实就是价格持有者的平均成本,葛兰碧的八大法则,便是价格与多数人持有的成本的相互关系,以其中的变化来作为买卖的依据。

除了自由设定平均线的参数,也可利用交易软件的日、周、月等均线周期,来判断买卖时机,在运用上如果要非常准确,必须选择适当的均线周期来套用,并配合波浪理论进行操作,如此方可精准的掌握价格波动。