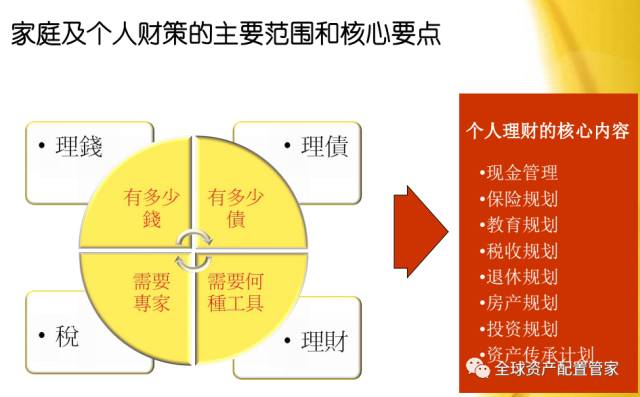

正所谓对症下药,只有对于客户家庭的基本财务状况进行透彻的分析,比如有多少资产——存款、住房等;有多少负债——房贷、车贷等;每个月收入多少,日常开支又是多少;以及测算下来的相关财务指标,才能辅助我们更好的了解家庭相关状况,更好地制定家庭理财规划。

这里我们以一个普通的三口之家为例,来看看普通的三口之家该如何理财?假设已经完成第一步,与客户建立联系,收集到了客户的相关信息。这里一起来看一下客户李女士的家庭相关信息。

案例背景介绍

李女士,今年30岁,某股份制私营企业的中层干部,其夫大学教师,有一个2岁的女儿,家庭收入152000元(年终奖约60000元),居住在重庆,目前有一套120平方米的住房。

按揭房贷款10.5万元(贷款年限10年),每月支付1130元,已付5年。

另有学校分配住房一套,50平方米,现出租年租金1万元。到目前只有存款4万元。

平时家庭开支(含房屋按揭):4500元,个人开支1500元。

先生单位有养老保险、住房公积金,无商业保险;

李女士有养老保险,另购有重大疾病商业保险7万元(保额),年缴费2700元;

女儿有重大疾病保险5万元(保额),年缴费1500元。

同时还了解了李女士家的相关理财目标,这也是她的理财需求。

理财目标:

保险规划:购买教育基金至大学毕业,住院费用5万的保险;

投资规划:2万元投资理财;

购房计划:3年后换单位集资房130平米,26万;

创业基金:女儿25岁时创业基金2万

家庭规划数据

家庭资产负债表(单位:元)

资产 负债 现金与银行活期存款 40000 信用卡及其他应付账款 0 流动性资产总额 40000 流动负债总额 0 流通性投资长期负债普通股票个人房地产抵押贷款 105000 非流通性投资房地产投资 200000 个人资产自用住宅 360000 家庭资产总额 600000 家庭负债总额 105000 家庭资产净值 495000

现金流量表(单位:元)

年收入 年支出 家庭收入 12200054000 奖金 30000 个人开支 18000 房租 10000 李女士保费 2700 女儿保险 1500 其他收入其他开销合计 162000 合计 76200 每年节余 85800

根据这些相关信息,我们可以开始对其家庭进行初步分析:

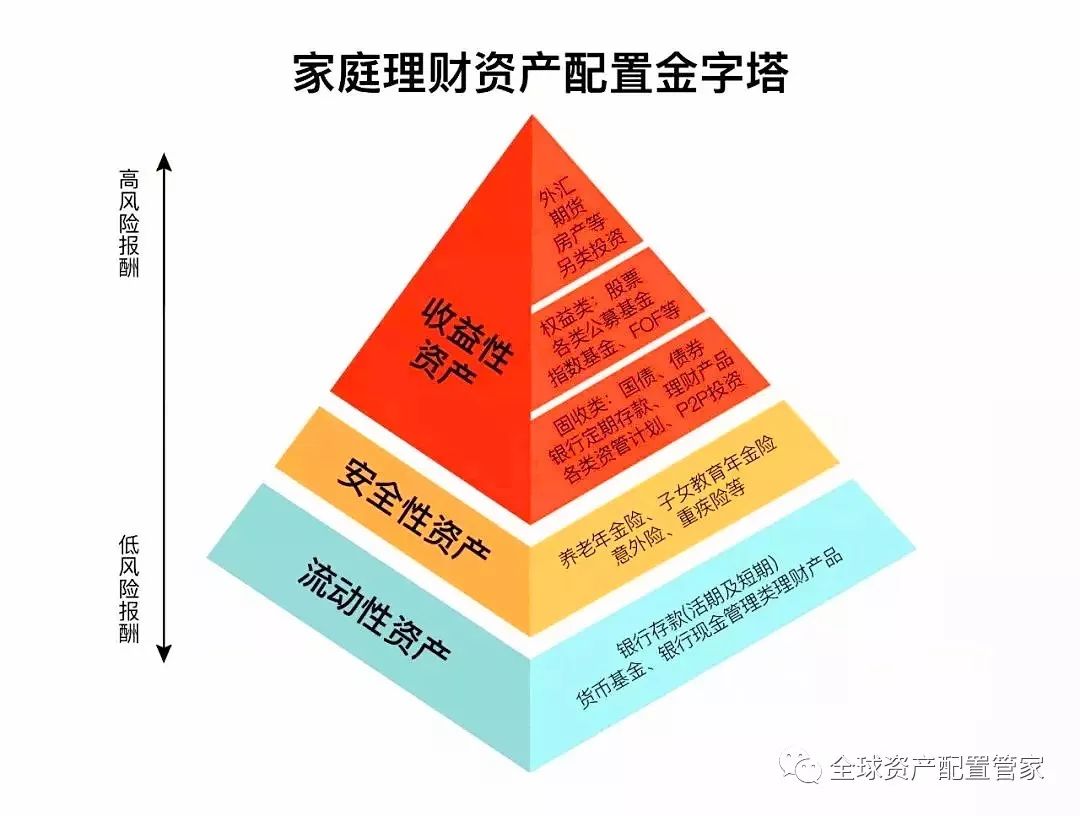

经过对李女士家庭的分析,我们认为李女士的家庭的经济状况还是良好的,能够承受一定的风险。但是李女士的单项理财目标时间较短,对风险应回避。现阶段李女士应该选择风险比较小,比较稳健,收益水平比较好的短期投资品种进行投资。待这些目标实现后,对以后的长远目标可以选择风险较高收益较大的投资产品进行投资。

然后可以计算一些相关财务指标。根据以上材料我们可以求出这些指标:

1、资产负债比率=负债总额/资产总额

李女士家庭的负债比率为17.5%,处于健康的水平。

2、净资产比率为=生息资产/净资产

李女士家庭的生息资产为分配的出租房,有很好的保值增值功能,但变现能力差,银行存款投资报酬率太低需要进行调整和搭配。

3、综合指标:

流动性比率=流动性资产总额/家庭每月支出总额

李女士家的流动性比率为6.67比较高,一般来讲,像李女士收入稳定的家庭流动性资产总额能够保证3个月开支即可,这样既可以保证资金的灵活性,又可以提高投资报酬率,假如生活中出现急需用钱的状况,会很从容地应对过去,流动性比率过高,说明把大量的资金放在了变现性好的资产上,而这部分资产的收益性是比较低的,这就给资产的增值带来了压力,所以这个比率不宜过高。

除此之外,我们可以对家庭财务状况作出综合评论:

(1)李女士的家庭处于成长期。孩子才两岁,这个时期家庭的最大开支是生活基本支出,李女士家庭投资能力由于资料有限无法判断。

(2)李女士家庭负债比较小,没有什么压力。在必要的情况下,可以适当地运用自己的信用额度,来更好地实现生活目标。

(3)李女士家庭的资产变现能力不强,灵活性也不高,但增值和保值作用明显,现在双方工资又都十分稳定,且通货膨胀率也处于较高的情况下,暂时维持现有的资产状况。

结合相关情况,可以对李女士提供家庭理财规划建议如下:

目前李女士家庭资产中,流动性资产和流通性投资总额为4万,全部为存款4万元。鉴于李女士目前的资产情况,并且计划:为女儿购买保额为50000元意外伤害保险,三年后换房,13年后准备现时20000元的创业基金,同时李女士准备现在用20000元进行理财投资。由于目标众多,为此我们建议李女士对自己的资产状况作如下调整:

建议李女士家庭调整现金及存款的数额

01

目前李女士家庭的现金和活期存款的数额为40000元,其实李女士没有必要留出如此多的灵活性资金,建议李女士的存款调整为20000元作紧急预备金。

调整出来20000元用于李女士进行尝试性的投资理财

02

由于李女士家庭对理财方面不熟悉,为此我们建议开始时投资货币式基金或在专家的指导下进行成长型基金的理财操作,货币式基金的保证灵活性的同时,收益性也高于活期存款,资金的安全性也比较高,待李女士对投资产品都有所熟悉后再进行有较大风险的投资。

每年用5800元为女儿购买教育金投资和意外伤害及住院医疗保险

03

每年用4800元缴费15年,在女儿15岁时刻领到每年5000元(现时3500元)的高中教育金,18岁时刻领到每年15000元(现时9400元)的大学教育金,25岁时可领到40000元(现时20000元)的教育基金,另外用1000元为女儿购买意外伤害及住院医疗保险,保障金额为50000元,可完全得到了保障。

04

现在每年节约85800元,为其女儿购买了保险后还节约80000元。按5%成长,3年后应有现金及现金等价物92610元。同时还有理财投资收入及存款共计50183元。3年后的总房价为26万。可贷款为18万元,贷款年限为20年,每月还款1230元,年还款14760元。自备款8万元。由于自备款需要8万元,而李女士家庭届时应有142793万元。扣除8万元后,家庭节约6万多,扣除2万元作为紧急预备金以备不时之需之外,还能节约4万元。

从家庭责任及需要出发,为此建议李女士及其先生应购买一定数量程度保险,对家庭起到一定规避风险的保障作用。需求量是根据家庭遗属法计算。这个家庭遗属法简单地说就是当这个被保险人不在了,为了家庭其他家属以后生活所需的生活费等的现值作为他的保险需求。

说起来容易,但实际操作起来却一点都不简单,涉及到很多专业的金融知识。如果凭一己之力无法完成规划,那么可以找理财师协助,毕竟专业的事由专业的人来做,是更经济划算的方法。就像一个非医学专业的普通人,平常可能会学些保健和医学常识,一般小病自己买个药没什么问题,但如果需要系统的体检,或者针对某个复杂的疾病进行治疗,就不得不求助于专业的医生了。

桑尼先生

桑尼先生

”返回搜狐,查看