文 | 化妆品报 李硕

编辑|杨敬玲

2012年创立,到2018年春雨在中国市场已经售出超10亿片面膜。

2016年创立,两年后肌司研在中国市场的销售额已达25亿元,占总收入的80%。

2016年进入中国市场,次年,JAYJUN便计划在线下铺设15000家网点,目标回款8亿元。

……

2016年前后,韩国面膜曾在中国创造过集群式的增长神话,但八年后的今天,韩系面膜的光环逐渐暗淡。

根据欧特欧国际咨询公司提供给化妆品报的数据,2022年7月-2023年6月,在包括淘宝、天猫、京东、抖音、快手等在内的线上渠道,蒂佳婷、肌司研、春雨、美迪惠尔等韩系面膜品牌在中国市场份额下滑明显。

按品牌销售额计,蒂佳婷排名由去年同期的第3降至第9;肌司研由第5降至第14,春雨、美迪惠尔掉出榜单。2019年时,作为唯一线上零售额超10亿元的品牌,肌司研市占率曾高达3.5%,如今其零售额占比已降至0.8%。

韩国面膜品牌式微,与国内代理商策略调整直接相关。

12月4日,papa recipe春雨大中华地区总代伸美集团发布“关于papa recipe品牌中国区停止运营”公告。12月31日起,伸美将不再负责春雨在中国的相关运营,线下渠道也将停止供货。

在春雨停止运营的同时,伸美推出了同样定位“蜂蜜护肤”对自有面膜品牌——HONEY ZIP黄春雨,并宣称产品为国人量肤定制,核心成分“三重黄金蜜”由东方美谷功效植物原料研发中心打造。

相对于品牌代理,伸美正将自主品牌业务视为发展重点,相继孵化了达肤妍、译龄等护肤品牌。其中,达肤妍上市两年来,累计GMV已接近4亿元。不止伸美,近年来,如缙嘉、杭州苏皓等曾以海外品牌中国总代角色存在的公司都在做战略调整——弱化代理业务,孵化自有品牌。

“生意的不可控性”是伸美们弱化代理业务的主因。

一般而言,进口品牌进入中国市场最大的挑战就是供应链,一旦品牌供货跟不上,业务就会受到很大的冲击。此外,被代理的海外美妆品牌,往往在中国市场逐渐站稳脚跟后,为寻求新的发展出路,随时会面临被大公司收购的风险,因此代理商随时被收回品牌代理权或终止合作的情况也屡见不鲜。

控价、控货失败的牺牲品过去十年,国内面膜市场绕不开价格战的话题,为了抢占高速增长的市场份额,本土、海外品牌通过低价策略抢占市场案例屡见不鲜,直接造成了面膜品类整体价格走低。

某韩系面膜品牌国内分销商透露,其代理的面膜品牌在控价、控货上是十分失败的,这直接导致了市场上该品牌货品泛滥,价格体系崩塌,从2018年到2021年,其代理的某韩系面膜品牌回款金额减少了约70%。“控价的前提是控货,但部分韩国品牌并没有长线发展意识。”据了解,某韩系面膜品牌在红利期的分销极为粗放,因为市场庞大,甚至于出现过10个人操盘40亿元级别品牌的现象。

“几年前,春雨、美迪惠尔、蒂佳婷等韩系面膜多以‘进口爆品’的角色出现在货架上,切入早的门店从中收获了不错的经营利润和引流效果,但由于品牌方控价能力较差,如今,部分韩系面膜品牌毛利空间和引流效果已大幅下滑。”在某浙江化妆品连锁店主看来,韩国面膜价格波动影响了渠道商的进货意愿。

本土品牌抢食面膜市场相对于精华、乳液、面霜等品类,面膜属于快消属性较强的入门级护肤品,它的消费频次高、消费者对品牌敏感度低,品牌迭代相对更快。根据市场趋势快速迭代产品,一度是韩国美妆品牌的优势。但在面膜品类,部分韩系品牌所展现的创新能力已相对枯竭。

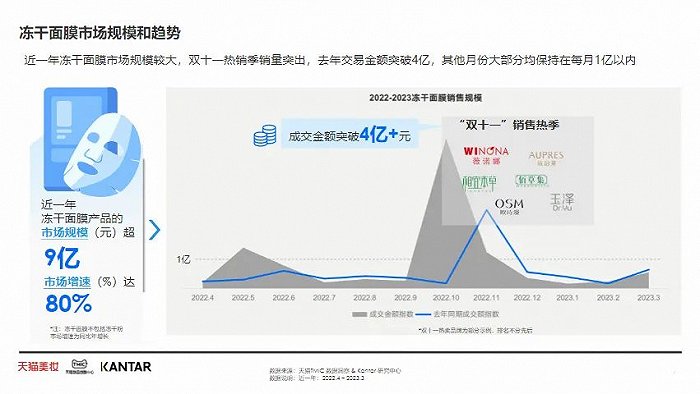

以冻干面膜这一快速增长的细分市场为例,根据《2023 美妆冻干技术趋势白皮书》,近一年,冻干面膜产品市场规模超9亿元(不包括冻干粉),市场增速达80%。同时,冻干面膜市场TOP10品牌均为本土品牌,无一韩系品牌。

除新技术的应用外,本土品牌与韩国品牌的区别还在于:相对于韩系面膜产品的“单打独斗”,珀莱雅、薇诺娜等旗下面膜产品多归属于某个细分功效产品系列,与精华类产品共享技术资源,如薇诺娜舒缓修护冻干面膜、自然堂冻干胶原面膜、珀莱雅双抗面膜、瑷尔博士益生菌面膜等,这显然更易占据功效心智,且推广成本更低。

以珀莱雅双抗面膜为例,该产品将使用步骤拆解为“先涂后敷”,功效与双抗精华十分接近,包括保湿、抗氧、修红、提亮等。今年双十一期间,该产品累计销量高达250万盒,GMV同比增长1500%。

除复合功效外,微生态、油养概念也在本土面膜产品开发中也方兴未艾。以天猫面膜类TOP9畅销单品瑷尔博士益生菌面膜为例,该产品锚定微生物菌群失衡问题,主要面向“熬夜受损肌”人群,目前天猫平台销量超570万盒。

在市场竞争层面,本土品牌凭借新形态、新场景、进阶功效,一定程度上挤占了韩系面膜品牌的市场份额。按品牌销售额计,前述榜单中,珀莱雅的排名从第8名跃升至第2名;可复美、奕沃、Fan Beauty等排名上升,进入TOP20行列。对于黄金时代已成历史的韩国面膜品牌而言,过去的优势已不足以应对变化,现在到重找方向的时候了。